VC们疯狂撒钱,早期轮融资进入“巨额时代”!

在过去十年里,中间规模的种子轮和天使轮融资的规模大约增长了145%,而超级轮融资的规模增长与十年前的相比,还不到63%。

随着越来越多的资金涌入越来越少的交易,创业公司融资轮的平均规模越来越大。而且,还不是偶尔的现象。超级融资轮在各个融资阶段都越来越常见。

虽然人们更多地倾向于关注创业后期的大额融资轮,但最近由软银1000亿美元的Vision Fund主导的大量超大规模轮融资完全不分创业阶段。外媒曾研究过创业公司的最小规模融资轮。但是到目前为止,我们还未好好研究过早期阶段的大规模融资。显然,这是一大疏漏,因为种子轮和早期融资轮占据了全球交易规模的很大部分。

所以今天,我们就来研究下这个日益发展的趋势,以及在超级种子轮融资下,这一趋势意味着什么,将来又会发生什么。

超级融资轮的兴起

在这一节中,我们将快速浏览各种融资数据。确切的数字远不如整体趋势所蕴含的意味来得重要。换句话说,中间轮融资和超级轮融资在过去十年中,都在快速增长。

但是在展示图表并分析数据之前,请允许我们再强调一遍,我们在讨论超级轮融资时,到底想要表达的是什么。

就我们的目前而言,“超级”(giant)这个词乃是从天文学领域借用而来。超巨星,如其名称所示,是宇宙中最庞大最亮的天体。同样地,我们正在讨论的超级融资轮,就是创业公司获得的超大规模融资,往往霸占媒体头条。

寻找超大规模融资

我们将“超级融资轮”定义为每年每一种类型融资轮中的规模达到前10%的那些融资轮。因此,举例来说,假如在某一年中,一共完成了5000笔种子轮融资,那么这一年所谓的“超级融资轮”就是前500个资金规模最大的种子轮融资。同样的,同年完成的1500笔A轮融资中,其中前150个资金规模最大的A轮融资便是A轮融资中的超级融资轮。

以下的分析基于2008年至2018年2月中旬这段时间内,总部设在美国与加拿大的所有创业公司的超过44000起种子轮、天使轮、A轮、B轮、C轮和D轮融资数据集。随后,我们将超级融资轮的平均规模与去掉前后10%之融资轮后得到的平均融资规模进行比较。

至于为什么要对普通的平均融资规模进行去头去尾呢?因为,我们希望排除掉这些超级融资轮,显然这些超级融资轮会不可思议地抬高总体平均值。同理,垫底的10%也会拉低总体平均值。所以,通过将中间80%融资轮的平均规模于前10%的超级轮融资平均规模进行比较,我们将看到,超级融资轮规模在过去十年中,究竟与那些“中间融资轮”有何关联。

我们主要看的是早期阶段的那些融资,即种子轮和天使轮,A轮和B轮。但我们也会介绍一些后期阶段融资中发现的结果。首先,还是让我们从最早期的融资轮开始说起。先介绍数据,随后,我们将分享从中得出的观察结果。

种子轮和天使轮

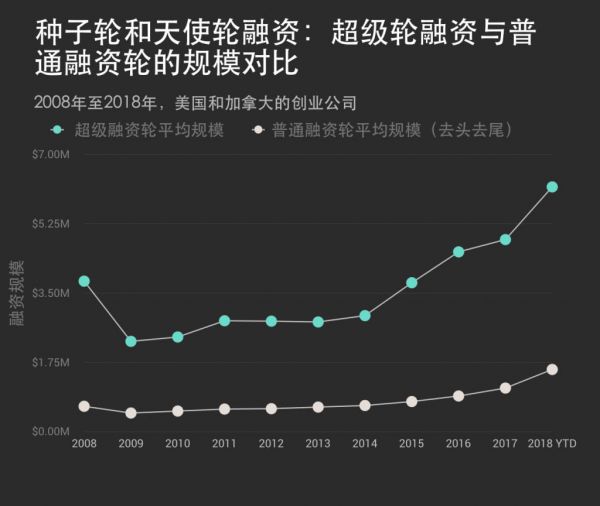

在我们分析的大约24600起种子轮和天使轮融资中,我们发现过去十年里,中间和超大规模的融资轮都在显著增加,如下图所示。

在过去十年里,中间规模的种子轮和天使轮融资的规模大约增长了145%,而超级轮融资的规模增长与十年前的相比,还不到63%。

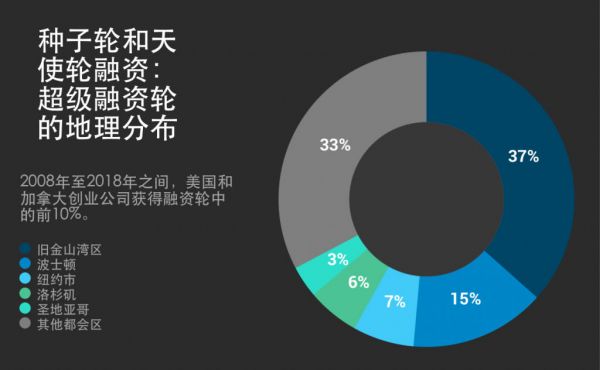

并且,获得这些超大规模融资的公司主要聚集在少数几个城市。

大部分超大规模的种子轮和天使轮融资发生在旧金山湾区和纽约市。接下来,让我们看看A轮融资的模式是否也是如此。

A轮融资

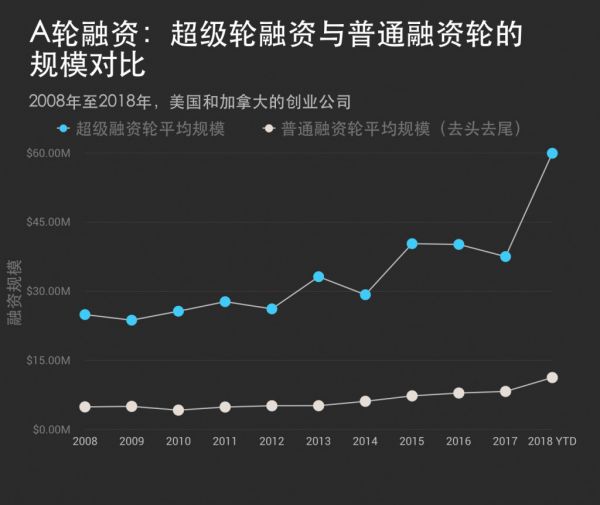

类似于种子轮和天使轮融资,下图来自近10000起A轮融资的数据显示了A轮融资在过去十年中的增长趋势。

超级A轮融资的规模增长比例与中间规模的种子轮和天使轮融资规模增长接近,过去十年来,增长了约140%。更多普通的A轮融资规模增长略低于130%,2008年的去头去尾平均规模为493万美元,到2018年增长为1129万美元。

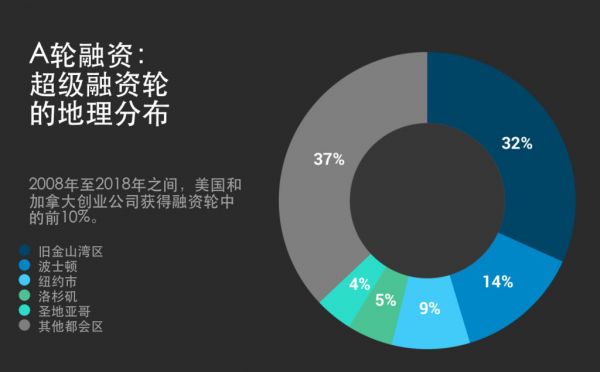

获得超级A轮融资的创业公司分布与前述的更早期超级轮融资相似。

再一次地,大部分超级A轮融资发生在少数几个城市。除了旧金山和纽约市,聚集了不少生命科学类创业公司的波士顿在过去十年的超大规模A轮融资数量上排名第二。

最后,我们再来看看B轮融资。

B轮融资

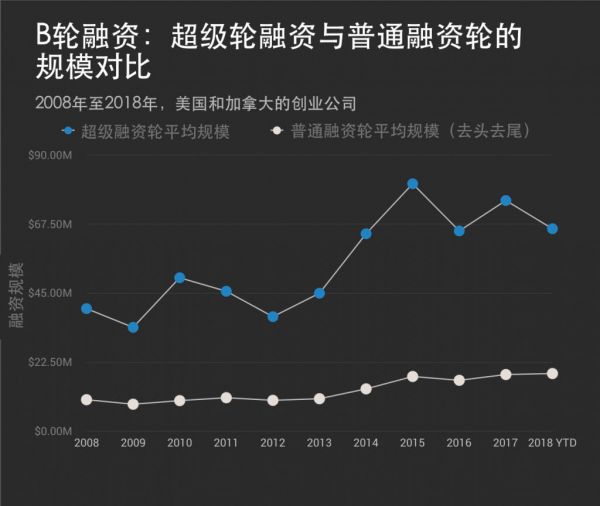

我们的B轮融资数据集包括近5700起B轮融资交易,但与前几轮类型的融资稍有不同,整体的“向上和向右”的趋势性不是十分明朗。如下图所示,B轮融资的规模似乎趋于平稳,至少在每一年中是如此。

超级B轮融资的规模在过去十年中增长了65%。而中间部分的B轮融资自2008年以来显著增长了83%。

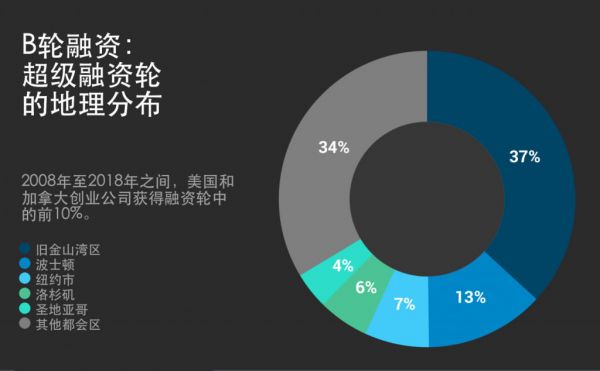

当然,大部分获得超级B轮融资的创业公司之地理分布与超级A轮融资的依旧十分相似。

旧金山和泛湾区地区还是高居第一位,接下来的是波士顿、纽约市、洛杉矶与圣地亚哥,和A轮融资类型的排名一致。

我们已经看完了原始的数据,接下来,我们该谈谈从这些数据中我们能够得到什么发现。

A.随着中间部分的增长,份额开始缩减

B.中段融资轮的增长率更高

虽然超级融资轮的增长规模单凭其庞大的规模确实令人印象深刻,但事实是,在过去十年中一直稳定增长却是中间部分的融资轮。

如下图所示,在我们细数的以上三个融资轮类型中,有两种类型的超级融资轮之复合年增率(CAGR)的表现不及普通融资轮。

这一切都表明,即便超级融资轮光环满溢,但普通融资轮的表现更加令人欣喜,至少从钱的角度来看是如此。

超级融资轮的地域集中度加剧

根据定义,超级融资轮吸收大量资金,并且它们似乎主要集中在少数几个地区。随着资金周期的推进,似乎越来越多的超级融资轮发生在越来越少的几个城市中。

随着资金周期的推进,位于排名最前的三大城市中的创业公司融资百分比似乎在种子轮融资之后有所上升。湾区、纽约市和洛杉矶的创业公司获得的超级A轮融资比例为55%、虽然上图中未显示,67%的超级C轮融资发生在湾区、波士顿和纽约市。

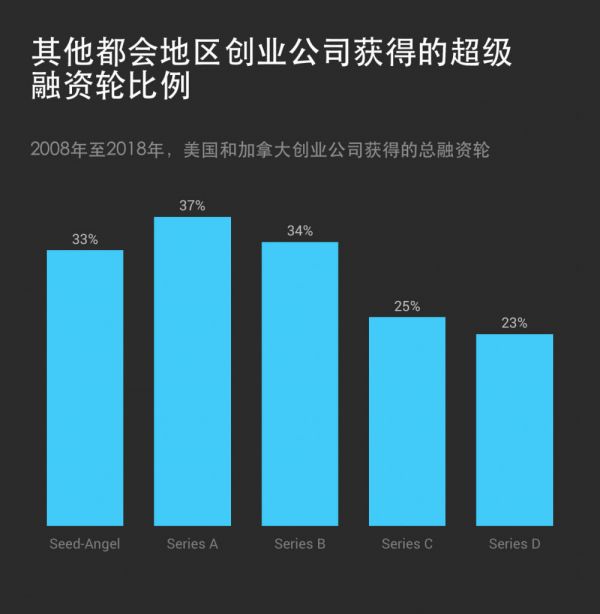

但更为引人注意的是,对于某个特定的融资阶段,发生在排名最靠前的5个城市之外的超级融资轮百分比却在下降。

上图显示,随着资金周期的推进,完成大规模融资交易的能力越来越集中在少数几个地区。

由于D轮融资的样本规模有限,我们并未对此进行分析。

超级融资轮日益显著

有人发现,随着时间的推移,不仅各个阶段的融资轮平均规模在增长,超大规模的融资轮数量也在增长。比如,Foundry Group的风险投资人Seth Levine发现,从2008年到2017年,5000万美元以上的A轮融资比例增长了721%。同一时期,5000万美元以上的B轮融资比例增长也高达300%。他总结说:“大规模融资正不断推动风投行业。”

受到Levine研究的启发,经济学家兼战略顾问Ian Hathaway发现,在2007年到2017年之间,虽然交易数量有所下降,但其分析的各个阶段融资的资金规模却在不断增长。

事实上,正是Levine和Hathaway的研究分析促使我们有了上述研究,只不过我们选择了一个稍显不同的分析角度:更加侧重于超级融资轮的地理分布和人口规模变化。我们的研究结果证实了一个公认的认知:高消费城市(如纽约市和湾区)以及资本聚集的行业如生物科技和先进制造等(如波士顿和圣地亚哥)是超级融资轮趋势的主要推动者和受益者。

近十年的历史数据也表明,无论未来出现多少“颠覆性”的创业公司,这种既有现状不会在短时期内改变。

声明:OurSeo登载此文出于传递更多信息之目的,并不代表本站赞同其观点和对其真实性负责,请读者仅作参考,并请自行核实相关内容。如有侵权请联系我们,会及时删除,如若转载请注明出处。